来源:畜牧大集网

2022年,牧原生猪出栏量突破6000万头,2023年,牧原生猪出栏增速开始明显放缓,上半年出栏甚至出现了小幅回落,但养猪龙头之位已不值得争论。

而另一方面,随着正邦的折翼,四强中的温氏、新希望加速扩张,行业第二之争激烈程度似乎有增无减。

而相较于之前的牧原和温氏养猪一哥之争,温氏和新希望两家企业其实更具有可比性,两者无论是规模体量还是各项业务方面,都是旗鼓相当的存在。

新希望、温氏均已不惑,立足农牧食品、争做百年企业

新希望集团始创于1982年,新希望六和是旗下最大的实体产业板块,1998年在深交所上市。新希望立足农牧行业并不断向上、下游产业延伸,已发展成为中国最大的肉、蛋、奶综合供应商之一。2022年,新希望六和实现销售收入1415亿元,控股分子公司700余家,员工7万余人。饲料销量2842万吨,出栏生猪1461万头,年屠宰家禽6.5亿只,供应禽苗5.5亿只,销售肉类及预制菜230万余吨,各产业规模均处于国内前列。公司的愿景是农牧食品行业领导者。

温氏股份创立于1983年,2015年在深交所挂牌上市,现已发展成一家以畜禽养殖为主业、配套相关业务的跨地区现代农牧企业集团。2022年温氏股份在全国20多个省(市、自治区)拥有控股公司403家、合作农户(家庭农场)约4.37万户、员工约4.93万名,上市肉猪1790.86万头、肉鸡10.81亿只,实现营业收入837.25亿元。公司的愿景是千亿企业,百年温氏,打造世界一流的农牧食品集团。

截至目前,新希望、温氏成立都已超过40年,企业营收达到千亿级别,养殖业务均覆盖猪、肉鸡、蛋鸡、肉鸭、奶牛等,近几年均已布局屠宰、深加工业务,包括预制菜业务都做得有声有色,此外,两家企业也都是投资高手,投资业务年年都赚的盆满钵满。两家企业最大的区别在于饲料业务,新希望是全国最大的饲料企业,2022年饲料产量达到2842万吨,其中外销料销量为2104万吨,饲料业务营业收入高达792亿元,占公司总营业收入的比重高达56%。而温氏2022年饲料产量也超过1200万吨,但均为自用,没有外销,这也是新希望营业收入明显高于温氏的主要原因。

养猪业务大比拼,高增长、高亏损

2023上半年,温氏和新希望的生猪出栏量分别为1179万头、899万头,同比增幅分别达到47.20%和31.30%。但受猪价低迷影响,两家企业均是巨亏,温氏亏46.89亿,新希望亏29.83亿。从亏损绝对值看,温氏和新希望位居20家上市猪企第一和第二。但从养猪业务来看,两家企业亏损情况不相伯仲,甚至很难说到底哪家亏得更多,哪家成本更高一些。

据温氏和新希望近期披露的投资者关系活动表,温氏表示,上半年养猪业务亏损34-36亿,新希望则表示上半年养猪业务亏损33.8亿元,而且,两家企业上述亏损均不包含总部费用,即温氏和新希望披露的完全成本实际上并不包括总部费用分摊。

何为总部费用,为何总部费用不计入成本?

新希望回应,公司披露综合成本不包含总部费用,总部费用主要是公司整体对外承担的财务费用,公司总部职能部门的管理费用等。因为公司业务比较多元,很难直接分摊到某一两项业务上去。而据新希望披露,2023年1季度总部费用大概是6.4亿,2023年上半年总部费用是12亿左右。

温氏股份则回应,公司肉猪完全成本或综合成本未包含集团总部费用,集团总部费用包括管理费用、财务费用等。未包含原因同样也是业务众多,很难科学、准确地分摊至各业务及其产品成本中。温氏未披露上半年总部费用,但其表示,上半年投资、动保、设备等其他相关及配套业务稳健运营、发展较好,以上业务经营利润与公司总部费用等基本相抵。

成本比拼,谁比谁高

关于成本,温氏表示,公司2022年全年肉猪养殖综合成本约17.2元/公斤,2023年二季度养殖综合成本约17元/公斤,7月份降至16.4元/公斤左右。公司表现最好的省级养猪单位7月份综合成本已降至14.6元/公斤。未来几个月,公司养猪综合成本有望降至16元/公斤。

新希望则表示,公司在运营场线出栏肥猪一季度成本是17.4元/公斤,二季度降至16.6元/公斤,7月降至16.3元/公斤。公司今年的降成本目标也是16元/公斤。

其他生产成绩方面,新希望最近的PSY已经达到24.5,断奶成本降到350多元/头,而温氏7月的PSY稳步提升至22,5月份的断奶成本是380元/头,预计7月断奶成本也将进一步下降。

从生产成绩和成本来看,两家企业近年进步均较为显著,但确实也和当前的龙头仍存在明显的差距。牧原7月完全成本已降至14.3元/公斤,PSY已高于28,断奶仔猪成本降至300元,公司力争年底生猪养殖完全成本降至14元/公斤以下。而且,牧原披露的完全成本是包含所有费用的最终成本,而温氏和新希望披露的成本均不包含总部费用,即实际完全成本仍要更高。

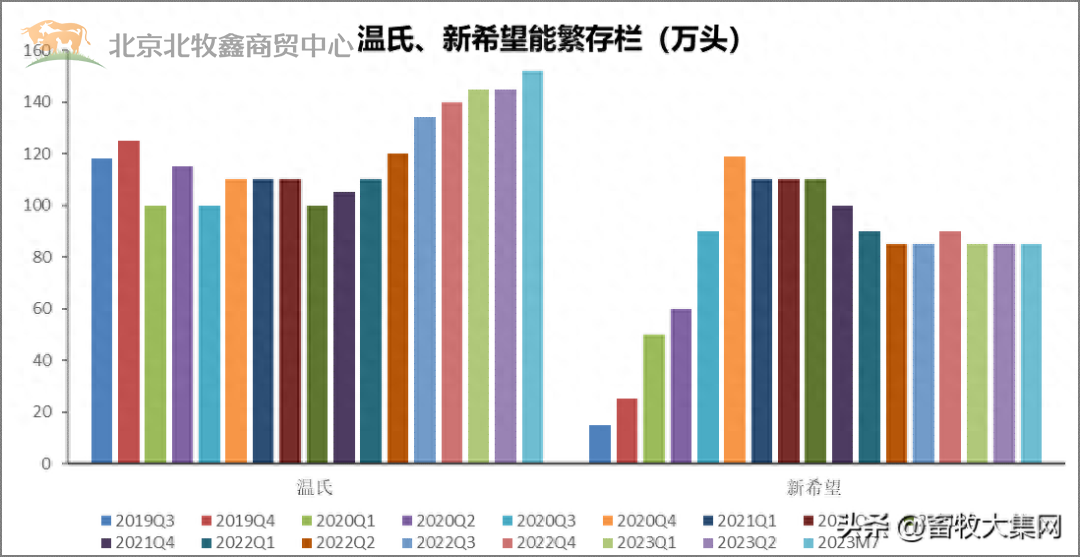

育肥产能不相上下,能繁温氏略胜一筹,远期难定?

温氏:温氏当前以确保种猪质量为首要前提,能繁母猪数量按计划稳步增长,截至7月底,公司能繁已增加至152万头,后备母猪约60万头,创公司历史新高。按此前规划,年底能繁母猪存栏将增加至170万头,但从当前形势看,存在较大变数。温氏现有猪场竣工产能约4600万头(按现有种猪场满负荷状态,能繁母猪按正常生产性能可产出的商品猪苗量),现阶段肉猪有效饲养能力(含合作农户、家庭农场及现代养殖小区等各类方式)3300万头。

新希望:7月底能繁母猪存栏量继续稳定在85万头。新希望能繁母猪存栏量自2020年底119万头高位持续回落,近一年来稳定在85万头左右,公司在5月份曾透露今年底能繁将超过100万头,2023-2024年做到130-150万头生产母猪,但从当前形势来看,实现可能性也不大。产能方面,截至2022年底,新希望建成及在建的种猪场产能按母猪产床规模约165万头,公司建成和在建的自育肥场产能约480万头存栏规模,即公司自育肥产能已达到1000万头,按公司自育肥:农户3:7的比例推算,公司当前育肥能力也在3300万头左右。

关于今明两年的出栏规划,温氏计划2023年出栏2600万头,2024年出栏3300万头,新希望计划2023年出栏1850万头,2024年出栏2350万头。更长远的规划,两家企业仍未有更明确的披露,而在当前形势下,企业未来的规划也存在一定的变数,都是且行且看。此外,双胞胎在重组正邦后也将具备问鼎前三的实力,正大若成功上市也将如虎添翼。行业第二最终花落谁家,目前也很难言说。