来源:公司公告

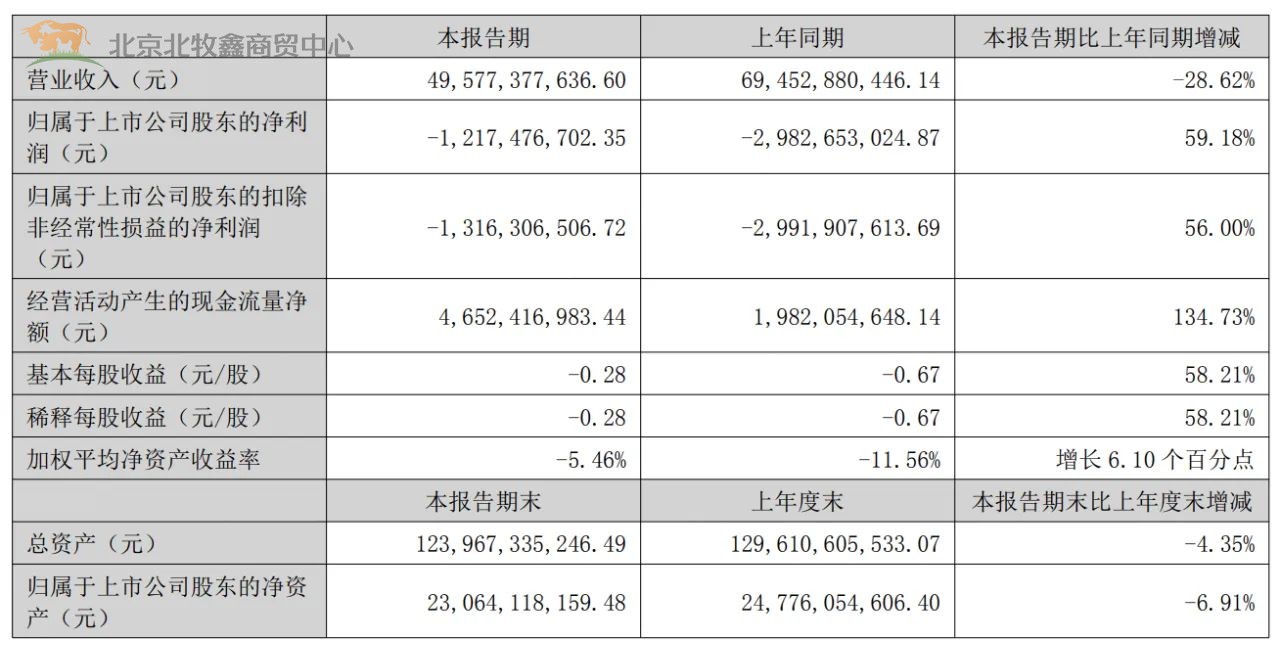

新希望在报告中表示,2024年上半年,国内农牧行业从低谷逐步走出开始好转。随着能繁母猪存栏量的持续减少,推动猪价逐步上行,通过持续提效降本和多方努力,公司上半年整体经营表现优于去年,实现了同比大幅减亏,在二季度也实现了单季度盈利。

财务数据显示,公司第二季度实现营业收入256.69亿元,同比下滑27.79%,同期净利润为7.91亿元,同比大增149.35%;扣非后净利润为6.19亿元,同比大增148.75%。

除此之外,新希望的半年报还显示,公司在抓好生产经营的同时,还积极开展战略合作,盘活存量资产,多渠道灵活融资,做好资金管控,持续优化组织体系。报告期内,公司加强现金流管理,提高存货周转率,影响经营活动产生的现金流量净额显著增加,本报告期末货币资金108.08亿,与年初相比保持资金稳定;资产负债率72.99%,比一季度末下降1%。

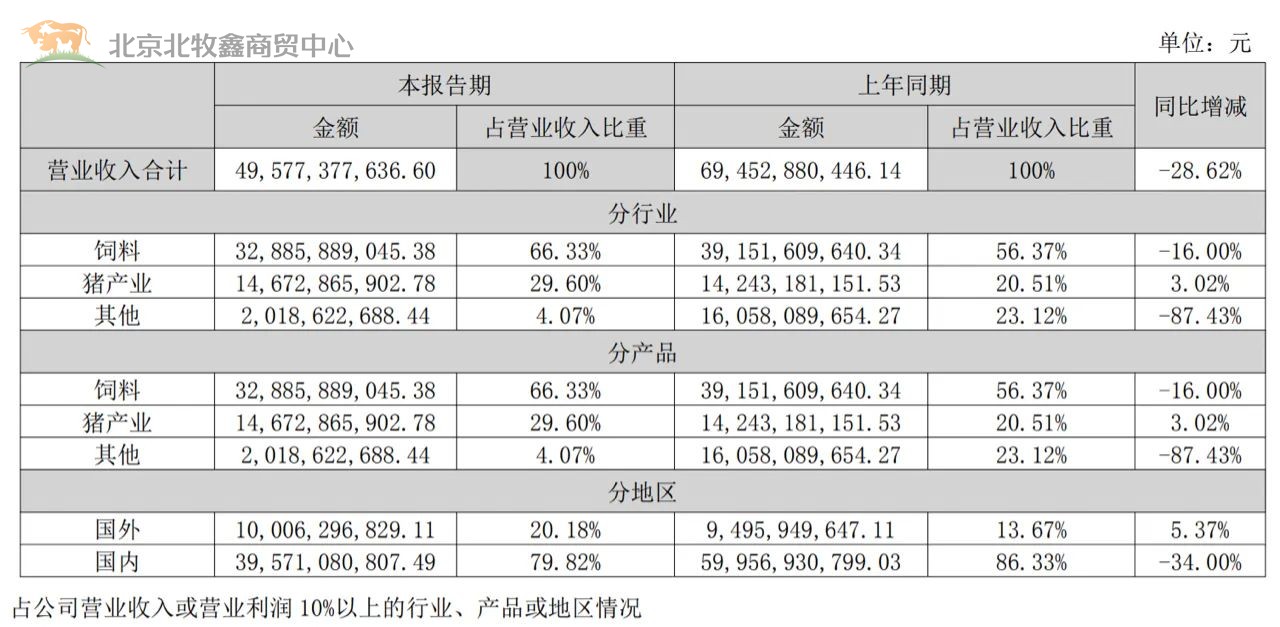

报告期内,新希望饲料销量合计1238万吨(外销991万吨),包含禽料710万吨、猪料429万吨、水产料68万吨、反刍料22万吨,实现营业收入328.86亿元。

2024上半年末,新希望的养猪生产指标不断提升:PSY达到25.2,较去年底提高1.7头;断奶成本降至280元/头以下,较去年底下降60元/头左右;育肥猪成活率达到91%;料肉比降至2.64;母猪转固成本降至2300元/头以下,较去年底下降约400元/头。

报告期内,新希望共销售生猪869万头(仔猪139万头,肥猪730万头),实现营业收入118.01亿元;共屠宰生猪121万头,实现营业收入28.72亿元。猪产业整体实现营业收入146.73亿元。其中,公司通过“公司+农户”模式合作了3,100余个养殖户及家庭农场,遍布全国23个省份,上半年结算代养费共计11亿余元。

Q:

自2022年以来,猪周期下行的寒冬逐渐笼罩了整个生猪养殖行业生态链。在此背景下,行业生态、格局、生产模式发生了怎样的变化?

A:

1)养殖格局看:预计未来规模化趋势将进⼀步延续。主要取决于三个原因,一是融资渠道缩紧,部分成本效率较低的企业叠加融资渠道受限以后,落后成本的企业会持续出清;二是散户中小养殖户退出,不具备疫病常态化趋势下防控基础,散户呈现长久退出的趋势。三是规模厂管理体系提升,在初期资本投入较大成本或许有一些劣势,但随着利润积累及产能的提升,管理体系的成熟,成本优势和疫病防控优势将在规模养殖主体上体现出来。

2)养殖结构上:产业链专业化分⼯趋势会出现,中⼤场相较与中小场更具仔猪成本优势,中小场或者散户更倾向育肥短期⾏为。为中小场提供猪只及服务的市场被打开。

Q:

在非洲猪瘟常态化、生猪养殖规模化、生物安全严格化之下,以往猪周期的规律被打破,生猪养殖行业进入到了微利时代。在此背景下,除了养殖成本较低,还有哪些方面让公司更有信心在猪周期中更好存活?

A:

现在行业整体进入微利时代,主要有两个原因,一是前期各家产能投入较大,宁愿亏损也不愿意大幅缩减产能,二是,短期的二次育肥等行为加剧猪价的波动,同时也一定程度影响了整体肉量的供给,导致行业高点的盈利能力所有下降。就公司自身的发展来看,2021年开始公司停止了大规模的扩张,并开始降本增效,成为稳定在出栏量1500万头以上的企业。未来在行业微利的情况下,公司是可以凭借一定的规模和相对领先的养殖成本,获得行业的超额利润。最后在现在的行业情况下,现金管理也很重要,公司有饲料业务作为现金流的重要支撑,可以帮助公司更加平稳的度过周期下行阶段。

Q:

国家统计局数据显示,今年上半年能繁母猪存栏4038万头,较上年末下降2.5%,与此同时,生猪价格持续上涨,不少猪企在二季度实现盈利,如新希望二季度单季盈利预计约7.5亿。在此背景下,不少人表示猪周期在二季度进入上行通道,与此同时,部分业内人士认为8、9月猪价将触顶回落,对此您怎么看?您对生猪行业后市有何看法?

A:

整体来看,今年猪价向上反转是因为去年能繁母猪从下半年开始的持续去化,去年4季度的时候母猪单月环比去化加速,对应就是今年3季度价格会出现较大幅度上涨。现在行业受二次育肥影响,价格会出现提前上涨,同时供给压力会有一定的增加和后移。近期猪价除了大的产能缺口趋势的影响,更主要的是二次育肥入场热度影响。这两天猪价开始高位略有回调,主要原因还是是7月底以来猪价涨幅较快,一部分二育入场后,当前入场热度有所减退影响。

乐观观点认为,今年消费能力不弱,后续进入4季度,消费回暖,可以消化掉前期二育和压栏等带来的体重压力。从官方数据看,5-6月育肥和仔猪的环比增量是未来消费可以承受的,不会对后续价格上涨带来多大的压力,四季度有可能会出现另一个猪价高点。

悲观观点认为,今年消费比较差,产能去化的缺口被二育等弥补。当前是出栏最低点,后续出栏会陆续增多,不会再出现猪价高点。